یکی از ویژگی های نخ های ترموپلاستیک قابلیت شکلدهی مجدد به ساختار زنجیرهای …

بررسی تأثیر افزودن عامل روند حرکت سهام به مدل سه عاملی فاما و فرنچ در تعیین نرخ بازده سهام

تنظیم: مهدی بیدل

این پژوهش به بررسی تأثیر افزودن عامل روند حرکت سهام به مدل سه عاملی فاما و فرنچ در تعیین نرخ بازده مورد انتظار می پردازد. بدین جهت مدل سه عاملی فاما و فرنچ و مدل چهار عاملی که عامل روند حرکت سهام به آن اضافه شده از دو حیث دقت پیش بینی و قدرت تبیین کنندگی مقایسه گردیده اند. جامعه آماری پژوهش کلیه شرکت های پذيرفته شده در بورس اوراق بهادار تهران هستند كه با روش نمونه گيري حذف سيستماتيك، 97 شركت در نمونه آماري قرار گرفته اند. دوره زمانی پژوهش سال های 1380 تا 1389 بوده و از تکنیک رگرسیون چند متغیره جهت آزمون فرضیه های پژوهش استفاده شده است. نتایج تحقیق نشان می دهد اضافه شدن عامل روند حرکت سهام به سه عامل مطرح در مدل فاما و فرنچ سبب افزایش دقت پیش بینی و قدرت تبیین مدل می گردد.

يكي از پيشرفت هاي مهم در تئوري مالي طي چند دهة اخير، توانايي بحث پيرامون ريسك به شيوه قابل سنجش بوده است. در صورت علم به چگونگي اندازه گيري صحيح ريسك هاي مالي و قيمت گذاري منصفانه آنها، مي توانيم دارايي هاي ريسكي را بطور مناسب ارزش گذاري كنيم. اين امر به نوبه خود باعث افزايش كارايي و تخصيص بهينه منابع در سيستم مالي خواهد گرديد. ]7[ بدین منظور می بایست از مدلی استفاده شود که سرمایه گذاران را در انتخاب پرتفوی بهینه یاری رسانده و پیش بینی دقیق تری از نرخ بازده مورد انتظار دارائی ها ارائه نماید.

با ارائه مدل قیمت گذاری دارائی های سرمایه ای1 که توسط شارپ2 (1964)، لینتنر3 (1965) و بلاک4 (1972) ارائه شد اولین نظریه قیمت گذاری دارائی ها در حوضه علوم اقتصادی و مالی به منصه ظهور نشست و از جمله پرکاربردترین مدل هایی است که در حوزه هاتی مختلف مدیریت مالی و سرمایه گذاری نظیر برآورد هزینه سرمایه و ارزیابی عملکرد پرتفوهای مدیریت شده مورد استفاده قرار می گیرد. این مدل نرخ بازده مورد انتظار هر ورقه از اوراق بهادار را تابعی خطی از ریسک سیستماتیک آن ورقه که با ضریب β اندازه گیری می شود معرفی می کند. ]27، 33[

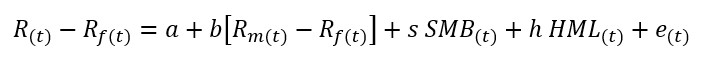

پس از ارائه این مدل، آزمون های زیادی جهت به چالش کشیدن قدرت تعمیم پذیری این مدل انجام پذیرفته است. نتایج مطالعاتی نظیر رول5 (1977)، رینجانم6 (1981)، چن7 و دیگران (1987)، فاما و فرنچ8 (1992)، جیگادیش و تیتمن9 (1993) حکایت از آن دارد که هرچند بین ریسک سیستماتیک و بازده اوراق بهادار رابطه ای خطی وجود دارد، لیکن فاکتورهای پنهان دیگری وجود دارند که با در نظر گرفتن آن ها می توان بهتر تغییرات بازده را تبیین کرد. طبق نتایج این مطالعات، متوسط نرخ بازده سهام با متغیرهایی نظیر اندازه شرکت، ارزش دفتری به ارزش بازار، نسبت سود به قیمت، اهرم مالی و … ارتباط معناداری دارد که نمی تواند توسط عامل بتا توضیح داده شود. ]36[ یکی از تحقیقات مهم در ارتباط با آزمون مدل قیمت گذاری دارائی های سرمایه ای و شناسایی عوامل مؤثر بر بازده سهام، آزمون فاما وفرنچ بود که منجر به ارائه مدل قیمت گذاری سه عاملی گشت. فاما و فرنچ در سال 1992 با استفاده از تکنیک رگرسیون مقطعی در دوره زمانی 1963 تا 1990، رابطه متغیرهای بتا، اندازه شرکت، نسبت ارزش دفتری به بازار، اهرم مالی و نسبت سود به قیمت را با بازده مورد انتظار سهام در بازار سرمایه آمریکا مورد بررسی قرار دادند. طبق نتایج بدست آمده، از میان متغیرهای مذکور دو متغیر اندازه و نسبت ارزش دفتری به بازار بهتر قادر به تشریح اختلاف میانگین بازده سهام می باشند. ]24[ آن ها با گسترش مطالعات خود در سال 1993 نشان دادند از دو بعد مطرح شده در تحلیل رگرسیون یعنی معناداری شیب و بالا بودن قدرت تبیین از یک طرف و عرض از مبدأ در رگرسیون از طرف دیگر، سه عامل ریسک سهام به خوبی می توانند بازده را تبیین کنند. مدل سه عاملی آزمون شده توسط آن ها به صورت رابطه (1) می باشد.

| رابطه (1) |  |

در این رابطه SMB عبارت است از تفاوت بازدهي پرتفوي سهام بزرگ و سهام كوچك که به آن عامل اندازه گویند. HML عبارت است از تفاوت بازدهي پرتفوي با نسبت ارزش دفتری به بازار بالا و ارزش دفتری به بازار پایین که به آن عامل ارزش گویند و Rm-Rf عامل صرف ریسک بازار است که همان عامل ارائه شده در مدل قیمت گذاری دارائی های سرمایه ای می باشد.

نحوه محاسبه عوامل فوق، همچنین نحوه پرتفوی بندی در بخش معرفی متغیرها بیان می گردد.

مدل سه عاملی فاما و فرنچ در رفع بسیاری از ناهمسانی های بازده که توسط مدل قیمت گذاری دارائی های سرمایه ای تبیین نمی گردید موفق بود به نحوی که عرض از مبدأ مدل صفر شده و ضریب تعدیل مدل را بهبود بخشید. ]2 [با این وجود، همچنان حجم عمده ای از مطالعات در زمینه یافتن عوامل تأثیر گذار و مرتبط با بازده مورد انتظار سهام انجام می گیرد. در این مورد می توان به مطالعات چرهارت10 و دیگران (1997)، الهورانی و دیگران11 (2003)، فرانسیس و دیگران12 (2005)، بروان و را13 (2007)، کاراتاناسیس و دیگران14 (2011) و جیان و هونگ15 (2012) اشاره کرد که در مطالعات خود به این نتیجه رسیدند که عواملی چون بهره وری، کیفیت اقلام تعهدی، سودپیش بینی شده و روند حرکت سهام عواملی تاثیر گذار بر صرف ریسک شرکت ها می باشند. در بین این عوامل عامل روند حرکت سهام بیش از سایرین مورد توجه قرار گرفت . ]34 [

شکست مدل فاما و فرنچ (1996) در تبیین روند حرکت سهام محققین بعدی را بر آن داشت تا با در نظر گرفتن پدیده روند حرکت سهام و افزودن آن به مدل سه عاملی فاما و فرنچ، قدرت تبیین و پیش بینی این مدل را افزایش دهند. ]25[

استراتژی روند حرکت سهام اولین بار توسط جیگادیش و تیتمن (1993) ارائه شد. عقیده آن ها بر این بود که بهتر است سهامی را که در 3 تا 12 ماه گذشته بازده خوبی دارد نگهداری کرد و اقدام به فروش سهامی کرد که عملکرد آن در این دوره ضعیف بوده است زیرا بازده سهام در کوتاه مدت تمایل به حفظ مسیر حرکت خود را دارد. ]25[ فرض اصلی سرمایه گذاری بر اساس روند حرکت این است که اگر سهمی در طول چند دوره اخیر عملکردی بالاتر از عملکرد بازار داشته باشد، این روند در کوتاه مدت ادامه خواهد داشت. ]6 [زمانی که نظریه جیگادیش و تیتمن با مدل سه عاملی فاما و فرنچ ترکیب گردد یک عامل مالی جدید به دست می آید که تأثیر آن بر بازده می بایست سنجیده شود. این عامل تفاوت بازده پرتفوی شرکت های برنده (شرکت هایی که در دوره زمانی مشخص در گذشته به طور متوسط بازده بالایی داشته اند) و بازده پرتفوی شرکت های بازنده (شرکت هایی که در دوره زمانی مشخص در گذشته به طور متوسط بازده پایینی داشته اند) می باشد.

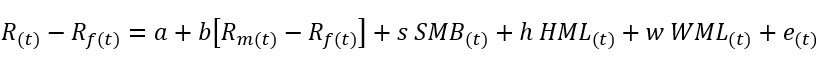

محققین مختلف چون، کاراتاناسیس و دیگران(2011)، ابرین ودیگران16 (2010)، فرانکوئیس و دیگران(2004) و لیو و واسالو17(2000) با افزودن این عامل به مدل سه عاملی فاما و فرنچ تلاش کردند تا معناداری عرض از مبدأ این مدل را کاهش دهند. مطابق نتایج به دست آمده در این پؤوهش ها در اکثر بازارها ضریب عامل روند حرکت سهام معنی دار بدست آمده و ضریب عرض از مبدآ صفر گردیده است. مدل چهار عاملی قیمت گذاری 18 به صورت رابطه شماره(2) می باشد.

| رابطه (2) |  |

در این مدل SMB و HML همان عوامل اندازه و ارزش در مدل فاما و فرنچ بوده و WML19 عامل روند حرکت قیمت سهام پرتفوی در ابتدای ماه می باشد.

با این حال مدل سه عاملی فاما و فرنچ همچنان به عنوان الگویی علمی جهت پیش بینی نرخ بازده مورد انتظار و همچنین مبنایی برای انجام پژوهش های جدید در این حیطه در سراسر دنیا مورد استفاده قرار می گیرد. به علاوه به علاوه یافته های محققانی چون کاپال20 و دیگران (1993)، فاما و فرنچ (1998)، چن و دیگران (2007) در بازار های مختلف دنیا، همچنان بر موفقیت مدل سه عاملی در تببین بازده مورد انتظار و رد انتقادات وارد بر این مدل تأکید دارند. ]33 [

عامل روند حرکت سهام از جمله عوامل شناخته شده ای است که در مطالعات داخلی کمتر به آن پرداخته شده است. همچنین از آن جایی که در بلند مدت و با ورود اطلاعات جدید کارائی بسیاری از مدل ها کاهش می یابد، لذا ضروری است تا با انجام پژوهش های جدید تأثیر این عامل نیز مد نظر قرار گیرد. به علاوه در اکثر مطالعات داخلی در این زمینه، دوره زمانی که مدل ها برآورد و فرضیات آزمون می شوند کوتاه مدت می باشد. یقینا برآورد مدل ها و آزمون فرضیات این پژوهش که برای یک دوره زمانی بلند مدت ده ساله انجام پذیرفته است می تواند منجر به نتایجی با درجه اطمینان بالاتر و کاراتر گردد. لذا پژوهش حاضر به دنبال پاسخ گویی به این سؤال است که آیا اضافه شدن عامل روند حرکت سهام به مدل سه عاملی فاما وفرنچ، سبب ارتقاء دقت پیش بینی و قدرت تبیین مدل قیمت گذاری دارائی ها می گردد یا خیر.

بدون شک نتایج حاصله می تواند سرمایه گذاران را در پیش بینی دقیق تر از نرخ بازده و در نهایت تصمیم گیری های کارا تر یاری رساند.

کاراتاناسیس و دیگران (2011) در بررسی تأثیر اندازه و روند حرکت سهام بر بازده در بازار 13 کشور اروپایی با استفاده از مدل چهار عاملی مبتنی بر عامل روند حرکت سهام دریافتند که تأثیر SMB (عامل اندازه) تنها برای 2 کشور معنادار بود در حالی که در مورد WML (عامل روند حرکت سهام) در 8 کشور معناداری مشاهد شد. همچنین در بررسی تأثیر عامل های اندازه و روند حرکت سهام بر بازده با استفاده از داده های سری زمانی، نتایجی مبنی بر اثر این دو متغیر بر بازده در کوتاه مدت و میان مدت مشاهده نشد. ]28 [

ابرین و دیگران (2010) در پژوهشی تحت عنوان ارتباط متقابل اندازه، نسبت ارزش دفتری به بازاری و روند حرکت سهام با تشکیل 27 پرتفوی بر مبنای عامل اندازه، عامل ارزش دفتری به ارزش بازار و عامل روند حرکت سهام به بررسی تغییرات نرخ بازده پرداختند. مطابق نتایج به دست آمده تأثیر عامل روند حرکت سهام بر پرتفوی متشکل از شرکت های بزرگ و متوسط مثبت و معنادار اما این اثر بر پرتفوی متشکل از شرکت های کوچک منفی می باشد. ]32 [

اسلامی بیدگلی و شاهسونی (1391) در پژوهشی تحت عنوان ارزیابی توانایی مدل مبتنی بر ویژگی های سهام در مقایسه با مدل سه عاملی فاما و فرنچ درتبیین اختلاف بازده سهام، در یک بازه زمانی شش ساله به این نتیجه رسیدند که ارائه تفسیر ریسکی از بتای بازار سهم در بورس اوراق بهادار تهران در دوره مورد بررسی قابل توجیه نبوده و صرف اندازه و صرف ارزش ناشی از تحمل ریسک بالاتر توسط سرمایه گذاران است. ]1 [

اکبری مقدم و دیگران (1389) به بررسی قدرت پيش بيني مدل هاي فاما و فرنچ و بتای پاداشی و بازده مورد انتظار سهام در دوره زمانی 1379 تا 1386 پرداخته و نشان دادند که مدل فاما و فرنچ بر مدل بتای پاداشی برتری دارد. به علاوه، ارتباط اندازه شركت با بازده مورد انتظار شركت مستقيم و نسبت ارزش دفتري به ارزش بازار با بازده مورد انتظار شركت معكوس مي باشد. ]4 [

علاوه بر موارد فوق محققان دیگر چون دستگیر و دیگران (1389)، اسلامی بیدگلی و خجسته (1388)، عیوض لو (1387)، موسوی زاده (1385) و راعی و شوخی زواره (1385) به بررسی ابعاد مختلف مدل سه عاملی فاما و فرنچ، مقایسه این مدل با سایر مدل های پیش بینی نرخ بازده و تلاش جهت بالا بردن کارائی این مدل در بورس اوراق بهادار تهران پرداخته اند. لیکن بین نتایج این پژوهش ها عمدتا تناقض هایی دیده می شود. ]2 [

به عنوان مثال در مطالعه فدائی نژاد و عیوض لو (1385) بر بازدهی بیشتر پرتفوی ارزشی در مقایسه با رشدی تأکید گردیده در حالی که راعی و شوخی زواره (1385) عکس مطلب فوق را نشان داده اند و یا مجتهد زاده و طارمی (1385) همانند فاما وفرنچ ارتباط معکوس بین بازده پرتفوی و متغیر اندازه را تأیید می کنند اما روح اللهی (1389) و کیمیاگری و دیگران (1386) ارتباط معکوس بین بازده پرتفوی و متغیر اندازه را معنادار نمی دانند.

به جز شواهد مذکور، تا به حال پژوهشی در زمینه مقایسه مدل سه عاملی فاما و فرنچ و مدل چهار عاملی با تکیه بر عامل روند حرکت سهام در ایران انجام نپذیرفته است. به علاوه بررسی متغیرها و آزمون مدل ها در دوره زمانی بلند مدت ده ساله و همچنین استفاده از پرتفو بندی جهت آزمون فرضیه های پژوهش نتایج پژوهش حاضر را ارزشمندتر می سازد.

این پژوهش از منظر هدف کاربردی و از منظر ماهیت و روش از نوع توصیفی- همبستگی می باشد. جامعه آماری پژوهش کلیه شرکت های پذیرفته شده در بورس اوراق بهادار تهران در دوره زمانی 1380 الی 1389 می باشد. از میان این شرکت ها تنها شرکت هایی به عنوان نمونه انتخاب گشتند که دارای این معیارها باشند: 1) اطلاعات سال مالی آن ها منتهی به 29 اسفند باشد. 2) اطلاعات مربوط به بازده ماهانه، ارزش بازار و ارزش دفتری کل سهام آن ها قابل دستیابی باشد. 3) جزو شرکت های سرمایه گذاری، بیمه ای، بانک ها و هلدینگ ها نباشد. نهایتا تعداد 97 شرکت واجد این شرایط بودند.

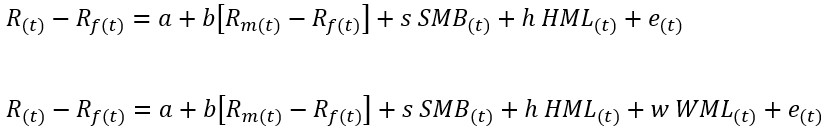

مدل هایی که جهت آزمون فرضیه ها از آن ها استفاده می شود به شرح روابط (3) و (4) می باشد. این مدل ها منطبق بر مدل های به کارگرفته شده توسط فاما و فرنچ (1993) و کاراتاناسیس و دیگران (2011) می باشد.

| رابطه (3)

رابطه (4) |

|

برخی از متغیرهای این دو مدل در بخش ادبیات پژوهش معرفی شده اند، سایر متغیرها عبارتند از:

WML(t): عامل روند حرکت سهام در ابتدای ماه t،:Rp(t) بازده پرتفوی در ابتدای ماه t، α: عرض از مبدأ مدل رگرسیونی، s,h,b,w: ضرایب رگرسیون، e(t): عامل خطا، Rf: نرخ بازده بدون ریسک که از نرخ اوراق مشارکت با تضمین دولت در محاسبات استفاده می شود و مطابق جدول (1) می باشد.

جدول1- نرخ اوراق مشارکت در دوره تحقیق

| سال | 80 | 81 | 82 | 83 | 84 | 85 | 86 | 87 | 88 | 89 |

| نرخ | 20% | 17% | 17% | 17% | 16% | 15.5% | 15.5% | 18% | 16% | 19% |

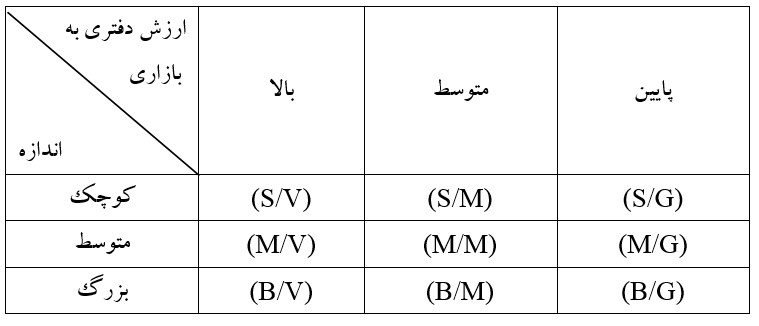

در این پژوهش به تبعیت از روش فاما و فرنچ (1993)، شرکت ها بر اساس دو معیار اندازه و ارزش دفتری به بازاری (B/M) طبقه بندی می شوند به نحوی که در ابتدا شرکت های نمونه بر اساس معیار اندازه مرتب شده،30% اول به عنوان پرتفوی شرکت های بزرگ، 40% دوم به عنوان پرتفوی شرکت های متوسط و 30% سوم به عنوان پرتفوی شرکت های کوچک در نظر گرفته می شوند. سپس شرکت ها بر اساس معیار B/M از کم به زیاد مرتب شده، 30% اول به عنوان پرتفوی شرکت های رشدی (B/M پایین)، 40% دوم پرتفوی شرکت های با B/M متوسط و 30% آخر به عنوان پرتفوی شرکت های ارزشی(B/M بالا) در نظر گرفته می شوند. حال از تطابق این سه حالت بر اساس دو عامل اندازه و B/M، 9 پرتفوی مطابق جدول(2) تشکیل می گردد که جهت محاسبه عامل اندازه (SMB) و عامل ارزش (HML)، همچنین آزمون فرضیه ها از آن ها استفاده می شود.

تشکیل 9 پرتفوی بر اساس روش فاما و فرنچ

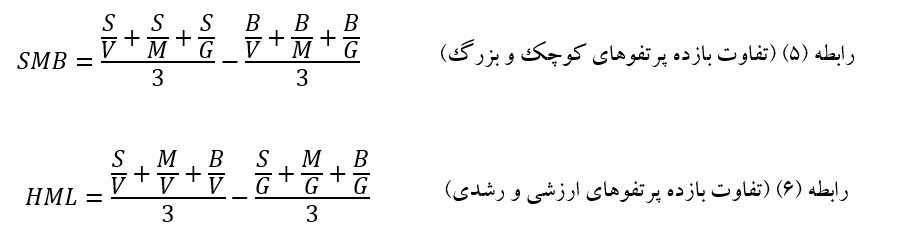

بر اساس جدول فوق، SMB و HML عبارتند از:

SMB و HML

جهت تعیین اندازه شرکت ها از ارزش بازار سهام شرکت ها در ابتدای هر ماه و جهت محاسبه عاملB/M از تقسیم ارزش دفتری به ارزش بازار سهام شرکت های نمونه در پایان سال مالی قبل بر هر یکاز 12 ماه سال های 1380 الی 1389 استفاده می شود. ]1 [جهت محاسبه متغیرWML، با الهام از پژوهش کارتاناسیس و دیگران (2011)، شرکت های نمونه در هر ماه بر اساس بازدهی خود در 6 ماه گذشته مرتب شده، 50% اول به عنوان پرتفوی برنده (متشکل از شرکت هایی که عملکرد خوبی داشتند) و 50% دوم به عنوان پرتفوی بازنده (متشکل از شرکت هایی که عملکرد ضعیفی داشتند) در نظرگرفته شدند. اختلاف بازدهی پرتفوی بازنده و برنده در هر ماه به عنوان عامل روند حرکت قیمت سهام (WML) در نظر گرفته می شود.

در کل فرضیه های این پژوهش به دو دسته تقسیم می گردد.

دسته اول که به بررسی و مقایسه دقت پیش بینی مدل های سه عاملی فاما و فرنچ و مدل چهار عاملی قیمت گذاری دارائی ها با تأکید بر عامل روند حرکت سهام در پیش بینی نرخ بازده مورد انتظار سهامداران می پردازد (فرضیه های 1 الی 4). دسته دوم فرضیه ها که به بررسی و مقایسه قدرت تبیین این دو مدل در یک دوره زمانی ده ساله می پردازد (فرضیه 5).

1) در پرتفوی های ارزشی کوچک، مدل چهار عاملی قیمت گذاری دارائی ها در مقایسه با مدل سه عاملی فاما و فرنچ پیش بینی های دقیق تری از نرخ بازده ارائه می کند.

2) در پرتفوی های ارزشی بزرگ، مدل چهار عاملی قیمت گذاری دارائی ها در مقایسه با مدل سه عاملی فاما و فرنچ پیش بینی های دقیق تری از نرخ بازده ارائه می کند.

3) در پرتفوی های رشدی کوچک، مدل چهار عاملی قیمت گذاری دارائی ها در مقایسه با مدل سه عاملی فاما و فرنچ پیش بینی های دقیق تری از نرخ بازده ارائه می کند.

4) در پرتفوی های رشدی بزرگ، مدل چهار عاملی قیمت گذاری دارائی ها در مقایسه با مدل سه عاملی فاما و فرنچ پیش بینی های دقیق تری از نرخ بازده ارائه می کند.

5) با اضافه کردن عامل روند حرکت سهام به مدل سه عاملی فاما و فرنچ، قدرت تبیین کنندگی مدل افزایش می یابد.

جهت گردآوری داده های مورد نیاز پژوهش از نرم افزار تدبیر پرداز و سایت اینترنتی سازمان بورس و اوراق بهادار استفاده شده است. همچنین جهت محاسبه متغیرهای پژوهش از نرم افزار Excel و جهت آزمون فرضیه ها از نرم افزار Eviews 7 استفاده شده است.

پس از محاسبه متغیرهای پژوهش و پرتفوی بندی شرکت های نمونه بر اساس آن چه در قسمت قبل ذکر شد، ابتدا جهت مقایسه قدرت پیش بینی مدل ها، از داده های دوره زمانی 1380 الی 1385 به عنوان دوره برآورد درون نمونه ای جهت برآورد پارامترهای مدل ها استفاده شده و سپس با استفاده از پارامترهای برآورد شده، بازده مورد انتظار پرتفوهای مذکور برای سال های 1386 الی 1389 به عنوان دوره پیش بینی برون نمونه ای برآورد شده و این مقدار با مقدار واقعی آن مقایسه می گردد. البته برای جلوگیری از حجیم شدن فرضیه ها از بین 9 پرتفوی طبقه بندی شده، بر روی چهار پرتفوی اصلی یعنی ارزشی-کوچک، ارزشی-بزرگ، رشدی-کوچک و رشدی-بزرگ تمرکز شده است. از این روش برای آزمون دسته اول فرضیه ها استفاده می گردد.

با برآورد هر دومدل رگرسیونی سه عاملی و چهار عاملی در دوره زمانی ده ساله1380 الی 1389، با تمرکز بر هر 9 پرتفوی معرفی شده در بخش قبل و با استفاده از داده های تلفیقی تلاش شد تا اثر اضافه شدن عامل روند حرکت سهام (WML) به مدل سه عاملی سنجیده شود. چنانچه با اضافه شدن WML میزان ضریب تعیین تعدیل شده () افزایش یابد و عرض از مبدأ (α) کاهش یابد، می توان نتیجه گرفت که مدل چهار عاملی از توان تبیین بالاتری نسبت به مدل سه عاملی فاما و فرنچ برخوردار است.

جهت بررسی برقراری مفروضات مدل رگرسیون خطی کلاسیک، پس از برآورد هر مدل رگرسیونی، جهت سنجش همسانی واریانس خطاها از آزمون وایت استفاده شد و در صورت تأیید وجود ناهمسانی واریانس از روش های کنترل اثر ناهمسانی واریانس استفاده شد. همچنین جهت سنجش نبود هبستگی سریالی میان خطاها از آزمون بروش- گدفری استفاده گردیده و در صورت تأیید وجود خودهبستگی، این نقیصه رفع گردید.

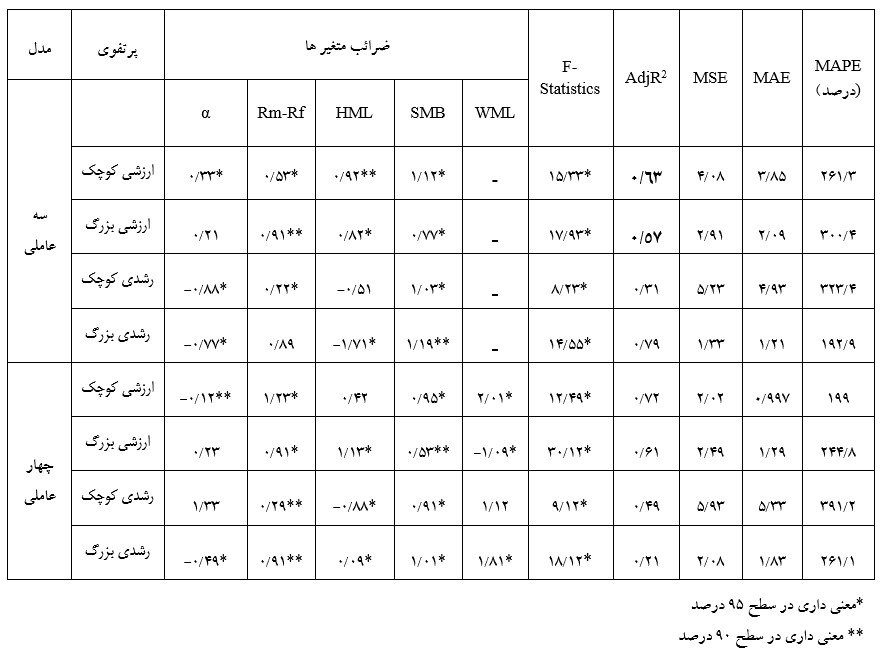

نتایج دسته اول فرضیه ها:

خطای پیش بینی برای مشاهده i به صورت تفاوت بین مقدار واقعی مشاهده iو مقدار پیش بینی شده برای آن تعریف می شود. از آن جا که در صورت محاسبه مجموع خطاها، خطاهای پیش بینی مثبت و منفی یکدیگر را خنثی می کنند، جمع کردن مقادیر خطا و یا میانگین گرفتن از آن ها جهت مقایسه دقت پیش بینی دو مدل گمراه کننده است. جهت مقایسه دقت پیش بینی مدل ها می توان از معیار های میانگین مربعات خطا (MSE21)، میانگین خطای مطلق (MAE22) و میانگین درصدخطای مطلق (MAPE23) استفاده کرد. ماکریداکیز24 (1993) معتقد است میانگین درصد خطای مطلق، معیاری نسبی است که بهترین ویژگی های معیار های ارزیابی دقت را در خود جای داده است. ]31 [ هر چه مقدار شاخص های مذکور برای مدلی در مقایسه با مدل دیگر با داده ها و دوره پیش بینی مشابه کمتر باشد، مبین دقیق تر بودن پیش بینی های آن مدل در مقایسه با مدل دیگر است. خروجی آزمون فرضیه های دسته اول به شرح جدول (3) می باشد.

نتایج آزمون فرضیه های دسته اول

همان طور که در جدول فوق مشخص است، با توجه به معیارهای میانگین مربعات خطا، میانگین خطای مطلق و میانگین درصد خطای مطلق که در بخش قبل به عنوان معیارهایی جهت سنجش دقت پیش بینی مدل های اقتصاد سنجی معرفی گردیدند به غیر از پرتفوی شرکت های رشدی کوچک، در سایر پرتفوی ها، مدل 4 عاملی با تأکید بر عامل روند حرکت سهام در پیش بینی نرخ بازده از دقت بالاتری به نسبت مدل سه عاملی فاما و فرنچ برخوردار است. بنابراین به جز فرضیه شماره سوم، فرضیه های اول، دوم چهارم پژوهش تأیید می گردند.

به علاوه با توجه به نتایج بدست آمده مشاهده می گردد که ضریب متغیر عامل روند حرکت سهام (WML) در سه پرتفوی از چهار پرتفوی مورد بررسی معنی دار می باشد. این نتیجه منطبق بر نتایج لیو و واسالو (2000) و کاراتاناسیس و همکاران (2011) می باشد. ضریب منفی متغیر WML در شرکت های بزرگ ارزشی منطبق بر نتایج پژوهش بریلسفورد و برین25 (2008) و ابرین و دیگران (2010) است ولی با نتایج پژوهش دورند26 و دیگران (2006) مطابقت ندارد. همچنین ضریب مثبت متغیر WML در پرتفوی شرکت های ارزشی کوچک و رشدی کوچک منطبق با نتایج پژوهش دمیر و دیگران27 (2004) بوده ولی با نتایج پژوهش بریلسفورد و برین (2008) و ابرین و همکاران (2010) مطابقت ندارد.

نتایج دسته دوم فرضیه ها:

جهت آزمون فرضیه پنجم پژوهش از داده های ترکیبی دوره زمانی 1380 تا 1389 هر 9 پرتفوی تشکیل شده جهت آزمون فرضیه ها استفاده شده است. استفاده از داده های ترکیبی نسبت به داده های مقطعی و سری زمانی مزیت هایی چون استفاده از اطلاعات بیشتر، تعمیم پذیری بیشتر، هم خطی کمتر و کارائی بیشتر را شامل می شود ]3[

جهت برآورد مدل با داده های ترکیبی دو روش وجود دارد. در روش اول فرض بر آن است که میان مقاطع تفاوت معناداری وجود ندارد و لذا همه مقاطع را با هم تخمین می زنند که به روش داده های تلفیقی28 معروف است. اما روش دوم فرض بر آن است که میان مقاطع تفاوت معناداری وجود دارد که این اختلاف می تواند بر شیب یا عرض از مبدأ اثر گذارد که این روش، روش داده های تابلویی29 نام دارد.

جهت برآورد مدل های فاما و فرنچ و مدل 4 عاملی قیمت گذاری دارائی ها با تأکید بر عامل روند حرکت سهام با استفاده از داده های ترکیبی، ابتدا می بایست مشخص شود از کدام یک از 2 روش مذکور تخمین کاراتری به دست می آید. به این جهت باید از آزمون F لیمر استفاده شود. چنانچه احتمال آماره F محاسبه شده در این آزمون بیش از 5 درصد باشد فرض صفر مبنی بر همسانی عرض از مبدأ ها (داده های تلفیقی) تأیید می گردد ودر غیر این صورت می بایست از روش داده های تابلویی استفاده کرد. جدول (4) خلاصه نتایج آزمون F لیمر جهت بررسی روش برآورد مدل های فاما و فرنچ و 4 عاملی را ارائه می نماید.

جدول 4- خلاصه نتایج آزمون F لیمر جهت برآورد مدل های رگرسیونی

| P- Value | F- Statistics | نتیجه آزمون | مدل |

| 233/0 | 123/1 | روش تلفیقی | 3 عاملی |

| 191/0 | 631/1 | روش تلفیقی | 4 عاملی |

با توجه به نتایج جدول (4)، می بایست از روش داده های تلفیقی جهت برآورد هر دو مدل رگرسیونی استفاده گردد. جدول (5) نتایج برآورد مدل های فاما و فرنچ و مدل 4 عاملی را با استفاده از داده های تلفیقی نشان می دهد.

جدول 5- نتایج آزمون فرضیه دسته دوم

| AdjR2 | R2 | F- Statistics | ضرائب متغیر ها | مدل | ||||

| WML | SMB | HML | Rm-Rf | α | ||||

| 52/0 | 53/0 | *26/47 | – | *29/1 | **91/0- | *69/0 | **39/0 | سه عاملی |

| 63/0 | 69/0 | *09/50 | *02/2 | *34/1 | *81/0- | **71/0 | 31/0 | چهار عاملی |

*معنی داری در سطح 95 درصد

** معنی داری در سطح 90 درصد

مطابق نتایج جدول (5)، اضافه شدن عامل روند حرکت سهام به مدل سه عاملی فاما و فرنچ سبب افزایش ضریب تعیین تعدیل شده R2 و بی معنی شدن ضریب عرض از مبدأ می گردد. در نتیجه فرضیه پنجم تأیید می گردد به این معنی که با اضافه شدن عامل روند حرکت سهام به مدل سه عاملی فاما و فرنچ، قدرت تبیین مدل مدل قیمت گذاری دارائی ها افزایش می یابد.

در این پژوهش تأثیر اضافه شدن عامل روند حرکت سهام به مدل سه عاملی فاما وفرنچ در تعیین نرخ بازده مورد انتظار سهامداران مورد آزمون قرار گرفت. مطابق نتایج به دست آمده در آزمون چهار فرضیه اول پژوهش مشخص گردید هر چند مدل فاما و فرنچ به نحو مناسبی تغییرات نرخ بازده مورد انتظار سهام را در بورس اوراق بهادار تهران تبیین می نماید، لیکن با اضافه شدن عامل روند حرکت سهام که در این پژوهش معرفی و تشریح گردید به این مدل سه عاملی، پیش بینی های دقیق تری از نرخ بازده به دست می آید.

همچنین با آزمون فرضیه پنجم پژوهش که با استفاده از داده های تلفیقی 105 شرکت در بازه زمانی بلند مدت 10 ساله انجام گردید، مشخص شد مدل چهار عاملی با تأکید بر عامل روند حرکت سهام از قدرت تبیین بالاتری به نسبت مدل سه عاملی فاما و فرنچ برخوردار است. مطابق یافته های پژوهش عامل روند حرکت سهام از جمله عوامل مهمی است که سرمایه گذاران در کنار سایر معیارهای تصمیم گیری می بایست مد نظر قرار دهند. این امر سبب بهبود فرآیند تصمیم گیری و در نتیجه تخصیص بهینه منابع می گردد.

در این پژوهش از الگوی کاراتاناسیس و دیگران (2011) جهت محاسبه متغیر عامل روند حرکت قیمت سهام استفاده گردید. پژوهشگران می توانند از دیگر روش هایی که در این زمینه معرفی شده اند استفاده و نتایج بدست آمده را با نتایج پژوهش حاضر مقایسه نمایند. همچنین می توان به جز روند حرکت قیمتی، روند حرکت سایر متغیرهای تأثیر گذار بر بازده مانند سود را مد نظر قرار داد. به علاوه بررسی تأثیر عامل روند حرکت سهام در صنایع مختلف و مقایسه آن ها با یکدیگر منجر به نتایج جدید و ارزشمندی خواهد شد.

| Sharp | 2 | Capital Asset Pricing Model | 1 |

| Black | 4 | Lintner | 3 |

| Reinganum | 6 | Roll | 5 |

| Fama & French | 8 | Chen | 7 |

| Charhart | 10 | Jeegadeesh & Titman | 9 |

| Francis | 12 | Al.Horani | 11 |

| Karathanasis | 14 | Brown & Row | 13 |

| O’Brein | 16 | Jian & Hong | 15 |

| Four Factor Pricing Model | 18 | Lew & Vassalou | 17 |

| Capaul | 20 | Winner Minus Loser | 19 |

| Mean Absolute Error | 22 | Mean Squared Error | 21 |

| Makridakis | 24 | Mean Absolute Percentage Error | 23 |

| Durand et al | 26 | Brailsford & Brien | 25 |

| Pooling Data | 28 | Demir | 27 |

شماره تماس خود را وارد کنید و همکاران ما در اسرع وقت با شما تماس خواهند گرفت

نظرات کاربران